La FOMB advierte de que los bonos de Puerto Rico podrían perder su valor

Key Findings

Un nuevo informe de la Junta de Supervisión y Administración Financiera para Puerto Rico (FOMB) advierte de que los bonos de las empresas de servicios públicos de Puerto Rico podrían perder su valor.

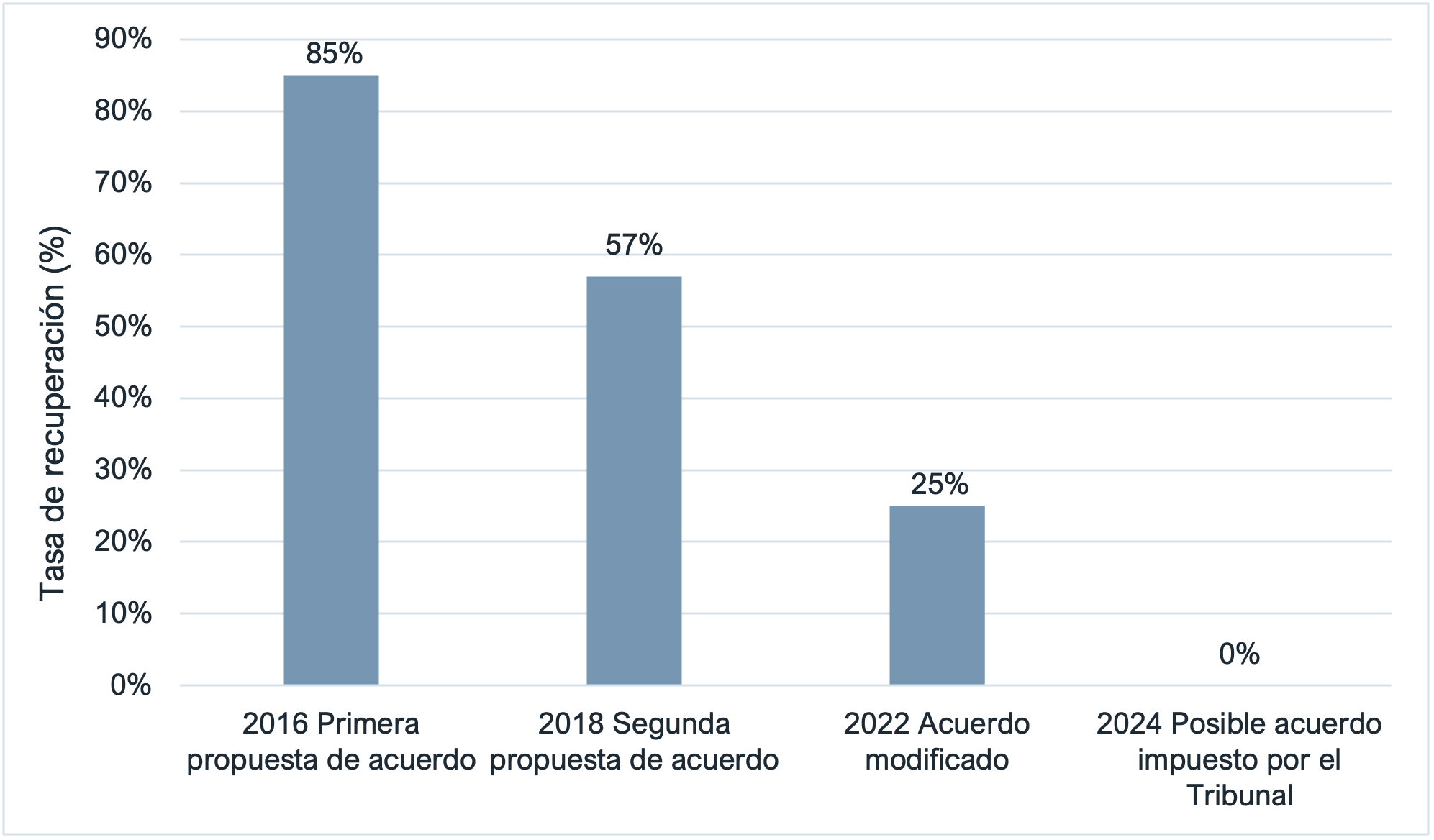

Las estimaciones de las tasas de recuperación propuestas por los acreedores han caído constantemente desde 2017.

Acreedores y aseguradores deben colaborar para recuperar parte del dinero sin destruir la economía de la isla.

Los acreedores que prestaron dinero a la Autoridad de Energía Eléctrica de Puerto Rico (PREPA), declarada en quiebra, corren el riesgo de no recuperar nada, según ha advertido un panel federal en una reciente presentación. Por primera vez desde que se creó la Junta de Supervisión y Administración Financiera (FOMB) en 2016 ha reconocido oficialmente que, utilizando suposiciones presupuestarios razonables, no hay dinero para devolver más de $11,000 millones de deuda pendiente del sistema de suministro eléctrico.

Esta es la historia.

En julio de 2017, la FOMB rechazó un acuerdo de deuda para la PREPA, explicando que el acuerdo no era lo mejor para Puerto Rico. La FOMB dijo que el acuerdo no cumplía el doble objetivo de un sistema asequible y confiable y no garantizaría el crecimiento económico.

El plan rechazado de la FOMB ofrecía una tasa de recuperación del 85 % para los tenedores de los bonos. También exigía un aumento del uso de gas natural y energías renovables. Tras el rechazo, se sustituyó al asesor financiero principal de la empresa. Varias auditorías del proceso y órdenes de los reguladores de la empresa suscitaron preocupación por los conflictos de intereses y los elevados honorarios de los bufetes de abogados y asesores financieros que habían negociado y ejecutarían el acuerdo.

En agosto de 2019, Moody's Investors Service estimó que las tasas de recuperación potenciales serían inferiores al 35 %. En 2022 la FOMB presentó una segunda propuesta un poco más optimista que habría aumentado las tasas de los clientes para cubrir la deuda de $5,680 millones, pero seguía estimando una tasa de recuperación de aproximadamente el 57 % para los acreedores.

Sin embargo, el plan modificado de agosto de 2023 redujo el pago a $2,500 millones (aproximadamente una tasa de recuperación del 25% para los tenedores de bonos) y ofreció una nueva estructura de tarifas para respaldar la deuda heredada, así como maximizar la energía renovable.

Durante las deliberaciones sobre la nueva tasa de recuperación del 25 %, la FOMB, McKinsey & Company y asesores legales produjeron un análisis que revisó la gama de recuperaciones disponibles para los tenedores de bonos de la PREPA en caso de que el procedimiento de quiebra no produjera un resultado. El análisis de la FOMB aplicó varios supuestos de acumulación de deuda, pago de gastos e ingresos como si un tribunal estuviera adjudicando cómo se debe administrar PREPA. El análisis mostró que las recuperaciones de deuda oscilaban entre cero y aproximadamente $2,600 millones, siendo la variación reflejo de diferentes supuestos sobre las ventas futuras de la PREPA.

En resumen, a los acreedores se les dice que un tribunal podría no concederles nada.

Esta es la primera vez que la FOMB o cualquier fuente oficial ha planteado la posibilidad de que el nivel de dificultades fiscales de la PREPA signifique que la empresa no tiene dinero para pagar sus deudas.

Algunos acreedores han argumentado que hay mucho dinero disponible en la PREPA para pagar la deuda. Pero la presentación de la FOMB ante el tribunal de quiebras hace el argumento implícito de que es en el mejor interés de los acreedores tomar el acuerdo de deuda actual. Rechazarlo y confiar en un posible acuerdo impuesto por el tribunal bajo las normas existentes no relacionadas con la quiebra es probable que produzca una tasa de recuperación más baja que la que se ofrece en el actual acuerdo propuesto y podría llegar a ser cero.

Otro grupo de voces que no suelen escucharse en un procedimiento de quiebra son los clientes y empleados/jubilados de la empresa implicada. Recientemente, el tribunal ha recibido casi 800 peticiones de clientes y jubilados de la PREPA que expresan su preocupación por el aumento de las tarifas, por un lado, y la recorte de las pensiones de jubilación, por otro.

A la lista de clientes individuales preocupados se suman varias asociaciones empresariales, como la Asociación de Industriales de Puerto Rico, el Centro Unido de Detallistas, la Asociación de Detallistas de Gasolina, la Asociación de Farmacias de Comunidad, the PR Builders Association y la Liga de Cooperativas. Todas consideran que el aumento de las tarifas reducirá los márgenes de ganancia y las posibilidades de supervivencia de las empresas. Para las partes interesadas que son tenedores de bonos, la cuestión es cómo afectarán las pérdidas en Puerto Rico a sus diversas carteras. A las partes interesadas que son empresas de Puerto Rico les preocupa más si los ingresos mensuales pueden estirarse para hacer frente al aumento de los precios.

Los resultados de los análisis realizados por el IEEFA a lo largo de siete años concluyen que los ingresos disponibles para cubrir la deuda deberían ser cero.

Sin embargo, la solución propuesta por el IEEFA no se traduciría en una recuperación cero para los tenedores de bonos y otros demandantes. Requeriría que los aseguradores, abogados, contadores, ingenieros y todos los demás proveedores de trámites establecieran un fondo común para liquidar las reclamaciones de los distintos acreedores, incluidos los bonistas, los acreedores no garantizados y las pensiones. Como hemos dicho, los proveedores de trámites tienen colectivamente al menos $12 mil millones en activos gestionados. El establecimiento de un fondo común para satisfacer las reclamaciones puede ayudar mucho a resolver la situación de la deuda de la PREPA y ponerla en el camino hacia la solvencia fiscal.

La negligencia de los proveedores de trámites que condujeron a la quiebra ha sido ampliamente documentada. La pauta abusiva de fijación de honorarios de los asesores es una cuestión de procedimiento que se extiende más allá de la declaración de quiebra. Esta cuestión ha sido planteada tanto por el Negociado de Energía como por el examinador de honorarios del tribunal concursal.

En el estudio anual de impagos de Moody's, que abarca los años comprendidos entre 1970 y 2022, señala que Detroit y Puerto Rico siguieron añadiendo deuda incluso cuando aumentaban las pruebas de dificultades fiscales. La agencia de crédito concluye: "Tanto Detroit como Puerto Rico emitieron deuda adicional mientras se agravaban sus dificultades. Si no lo hubieran hecho y hubieran incumplido antes, las recuperaciones de la deuda impagada podrían haber sido mejores".

Disponer de electricidad asequible es un objetivo clave para el crecimiento económico de la isla. También lo es la confiabilidad de la electricidad. Un acuerdo de deuda insostenible que aumente las tarifas de los servicios públicos es contrario a estos objetivos.

Consideramos necesarios los siguientes pasos:

- Establecer un fondo común para liquidar todas las reclamaciones.

- Exigir a todas las aseguradoras que cubran sus obligaciones.

- Ejercer acciones penales.

- Establecer un inspector general independiente del sector privado (IPSIG) para supervisar más de cerca la gestión financiera de las empresas de servicios públicos.

- Proporcionar recursos para pagar el 100 % del valor perdido de los pequeños tenedores de bonos de la isla.

La presentación de la FOMB al tribunal de quiebras concluyó que los acreedores pueden quedarse sin nada con un acuerdo no concursal ordenado por el tribunal porque estiman que los gastos de la PREPA superan los ingresos.

Esta solución le da a la PREPA la oportunidad de avanzar con un presupuesto balanceado. Si la PREPA emerge de la bancarrota liberada de la deuda heredada, su condición fiscal permanecerá en tensión por un periodo de tiempo. Con el despliegue apropiado de recursos federales, debe ocurrir una mejora significativa en la red. Un IPSIG debe ser capaz de ayudar a mantener la disciplina presupuestaria y eliminar los cuellos de botella operacionales.

Para aquellos que están preocupados de que una tasa de recuperación baja o cero impedirá la participación de la PREPA en los mercados de bonos, se debe considerar lo siguiente. Cualquier nueva emisión de deuda será ofrecida por una empresa de servicios públicos con una red nueva, un presupuesto equilibrado y cero obligaciones de deuda. Tal escenario debe incitar a los inversionistas a participar en una nueva emisión, incluso si el sistema carece de un historial de sólido desempeño operacional y ese historial está manchado por la mancha de la negligencia. A este nivel, un compromiso pleno de todas las partes interesadas trabajando juntas y colocando a la PREPA en un camino hacia la solvencia fiscal, mientras se le proporciona a la islamac una herramienta para hacer crecer su economía, debería ayudar a disipar las preocupaciones del mercado.

Los tenedores de bonos y los aseguradores tienen que tomar una decisión: Trabajar juntos en un plan similar al de IEEFA o enfrentarse a un posible futuro en el que la intervención judicial les deje sin nada.